|

Regime regressivo Regime regressivo

As alíquotas de IR diminuem ao longo do tempo, à medida que o prazo de acumulação de seus recursos no Plano aumenta. O prazo de acumulação é aquele que antecede o início do pagamento do benefício do participante ou do beneficiário do participante ou o pagamento do resgate. O prazo de acumulação dos recursos é diferente do prazo de filiação ao Plano. A lógica é que, quanto mais tempo os recursos ficarem no plano, menor será a tributação. Esse regime não se aplica ao benefício do INSS. O IRRF é definitivo – tributação exclusiva. Não está sujeito à declaração de ajuste anual. Não tem faixa de isenção e nem de deduções, à exceção da parcela de isenção para o assistido com idade a partir dos 65 anos.

Para o pagamento de benefícios, o prazo de acumulação é apurado no momento da concessão do benefício para aplicação da alíquota do IRRF e continua sendo contado, inclusive após o associado começar a receber a aposentadoria. Isso implica na redução da alíquota aplicável até o limite mínimo de 10%.

Já para efeito de resgate de reserva, o prazo de acumulação é contado para cada aporte separadamente. Por exemplo, o participante que se filiou à PREVI em janeiro de 2007 e que se exonerar em dezembro de 2020 terá a sua primeira contribuição tributada na faixa de 10%, enquanto a última, feita em novembro de 2020, estará na faixa de 35%.

Simulador de tributação

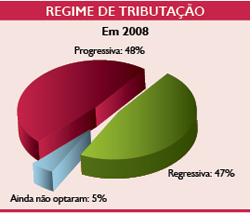

Para auxiliar os participantes do PREVI Futuro na escolha do regime de tributação, a PREVI criou um simulador de tributação. Entre no Auto-atendimento do site e veja o simulador das tabelas regressiva e progressiva na tributação da renda mensal.

<< Primeira | < Anterior | 1 | 2 | 3 | Próxima > | Última >> |