Entenda por que esse tipo de contabilização proporciona volatilidade desnecessária

04/09/2024

Tanto o Plano 1 quanto o Previ Futuro possuem a maior parte dos seus investimentos em Renda Fixa. No Plano 1, o segmento equivale a 61% da carteira, com R$ 141,5 bilhões em investimentos. Já no Previ Futuro, o montante -- considerando os perfis de investimentos -- equivale a 66% da carteira, com R$ 21,9 bilhões em investimentos.

A maioria dos ativos de renda fixa é de aplicações em títulos públicos federais, as chamadas NTN-B de longo prazo, com vencimentos de até 40 anos, que contribuem para garantir um retorno superior à meta atuarial do Plano 1 e do índice de referência do Previ Futuro – que a entidade precisa atingir para assegurar o pagamento dos benefícios futuros de todos os associados.

Para se ter ideia, apenas em 2024, a Previ investiu cerca de R$ 12 bilhões nesses títulos que foram destinados ao Plano 1, no escopo de um processo chamado de imunização do passivo. O objetivo dessa estratégia é proteger ainda mais os associados do plano, que tem mais de 98% dos integrantes em fase de aposentadoria ou recebimento de pensão.

Porém, existem duas formas de contabilizar esses títulos. É aí que entra o debate. A primeira é a “marcação a mercado”, em que é feita uma atualização diária da precificação dos investimentos em renda fixa, o que aumenta a volatilidade – já que esses ativos sofrem com as variações conjunturais. A segunda forma de contabilizar é a “marcação na curva”, quando não há intenção de negociar os títulos antes do seu vencimento, que é o caso da Previ. Dessa forma, a atualização da inflação e dos juros é contabilizada, mês a mês, até o vencimento, sem volatilidade – uma vez que a rentabilidade é garantida previamente, no investimento.

A publicação da Resolução 29/2018, que foi alterada pela Resolução 37/2020 e, posteriormente, pela 43/2021, todas do Conselho Nacional de Previdência Complementar (CNPC), determina que os planos de benefícios nos modelos Contribuição Variável (CV) -- tipo de plano como o do Previ Futuro, que combina contribuição definida durante a acumulação e benefício definido na aposentadoria -- devem contabilizar os títulos públicos adquiridos na forma de “marcação a mercado” durante a fase de contribuição definida. Ou seja, por força da legislação, a Previ é obrigada a atualizar diariamente a precificação dos investimentos de renda fixa do Previ Futuro, sofrendo com as variações do mercado, mesmo sabendo que levará esses investimentos até o vencimento.

No caso da Previ, a legislação é prejudicial, porque a Entidade não enfrenta problemas de liquidez, nem de caixa. Por isso, pode manter os títulos NTN-B, de longo prazo, em sua carteira até o vencimento – o que faz todo sentido para uma entidade que mira o longo prazo para realizar o pagamento de aposentadorias e pensões. Portanto, seria mais adequado para o associado que a contabilização desses ativos não fosse totalmente marcada a mercado durante a fase contributiva do Plano. A contabilização dos títulos como “mantidos até o vencimento” evita a exposição ao risco do valor de mercado dos títulos.

A volatilidade da marcação a mercado pode trazer, inclusive, prejuízo no presente para os associados que pretendem se aposentar em períodos de baixa rentabilidade, que ocorre quando as taxas praticadas no mercado ficam maiores quedo que as taxas dos títulos que compõem a carteira do plano.

O CNPC justificou a alteração da norma alegando que assim estaria equalizando as regras de investimentos em renda fixa das Entidades Fechadas de Previdência Complementar (EFPCs) e dos planos do mercado administrados pelos bancos. Além disso, sugeriu que isso daria “maior transparência aos riscos embutidos nas posições, uma vez que as oscilações de mercado dos preços dos ativos estarão refletidas nas cotas, melhorando assim a comparabilidade entre suas performances”.

Mas não existe equivalência entre os planos de benefícios administrados pelas EFPCs e os planos ofertados dos bancos e seguradoras. Para se ter uma ideia, no primeiro trimestre de 2024, o patrimônio da previdência complementar (aberta e fechada) atingiu R$ 2,79 trilhões. Desse patrimônio, 53% são provenientes de bancos e seguradoras e 47%, das EFPCs. No entanto, dos mais de R$ 95 bilhões em benefícios pagos no período, 95% vieram das EFPCs, contra apenas 5% dos bancos e seguradoras.

Os planos administrados por entidades como a Previ são investimentos de longo prazo que visam garantir a aposentadoria de milhares de pessoas. Têm um custo administrativo mais baixo e não visam lucro, com toda rentabilidade sendo revertida ao mútuo dos próprios associados. Enquanto isso, os planos oferecidos por bancos e seguradoras funcionam mais como um veículo de investimentos do que uma previdência.

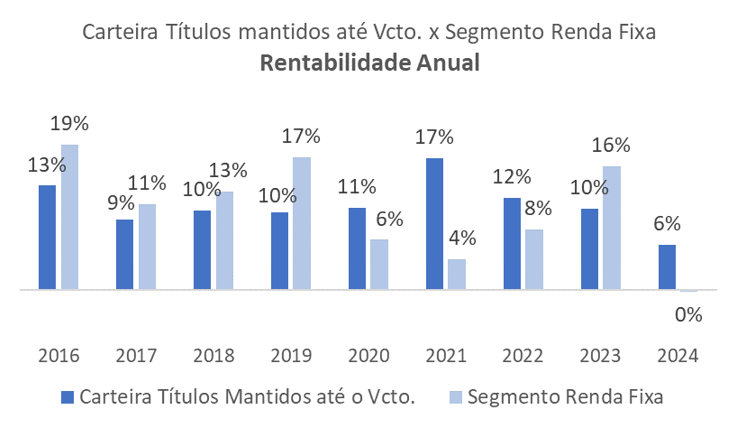

A marcação a mercado impõe uma volatilidade indesejada aos planos de previdência complementar fechada, comprometendo a estabilidade e real noção de poupança. Quando a rentabilidade anual do segmento de renda fixa é comparada com a da carteira de títulos mantidos até o vencimento, também se confirma o efeito de maior oscilação de rentabilidade ao segmento a partir de 2021, o que fica evidente no gráfico abaixo:

Não faz sentido a marcar “a mercado” todos os títulos que serão carregados até o vencimento em planos de benefício de entidades fechadas de previdência. Isso traz uma volatilidade desnecessária. A legislação obriga que, quando se vende um título marcado na curva, e¿ preciso reinvestir o recurso. No caso da marcação a mercado, não há essa exigência. Ou seja, enquanto a manutenção dos títulos públicos federais até o vencimento gera previsibilidade e melhor rentabilidade, a marcação a mercado só traz incerteza.